2020年是中国产业结构升级、经济结构转变和发展方式转变的重要历史时期。今年,外部环境也发生了深刻变化:中美战略博弈达到了前所未有的激烈程度,新冠肺炎疫情肆虐,死伤无数,全球分化和社会撕裂异常激烈。

中国纺织业作为国民经济的传统支柱产业和与全球产业链深度融合的产业,在面临前所未有的环境考验和发展压力时,表现出强大的弹性。在抗击疫情、稳定就业、保障民生、促进发展等方面做出了突出贡献。

其中,纺织服装行业各类上市公司面临市场波动、行业发展新常态等前所未有的挑战,主动出击、坚持创新。按照国家尽快恢复经济发展和紧急提供防疫控制物资的安排要求,全面推进和完成复工复产任务。

许多纺织上市公司也根据抗疫一线的需要,紧急安排投资增加(扩大)纺织防护用品的产能。为加快提升内生发展动力、引领全行业创新发展、保持纺织经济平稳运行做出了重要贡献,充分展示了产业发展先锋的责任和能力支撑。

根据上市公司年报统计,2020年沪市与深市主要从事纺织品服装板块的192家上市公司(以下简称“纺织上市公司”)的发展情况如下:

一、纺织上市公司数量

1.据不完全统计,截至2020年,年底,沪深两市约有192家主要从事纺织服装的上市公司,高于上年176家的统计基数。新增部分主要包括今年新上市的18家IPO企业,2家因主营业务变动不在此列。

2.沪深两市192家纺织类上市公司占比4.65%,比2019年底低0.06个百分点。

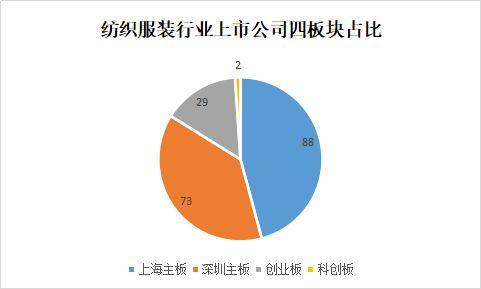

3.在192家纺织上市公司中,有88家上市主板和2家科创板;深圳主板73家,成长型企业29家(分别占45.83%、1.04%和38.02%、15.10%)。下图1:

二、纺织上市公司员工数量

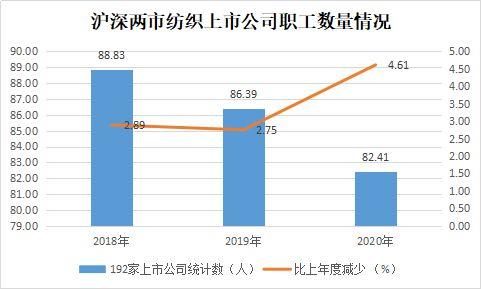

据统计,截至2020年底,纺织上市公司员工总数为82.41万人,比上年减少4.61%。随着近年来国民经济和产业结构的调整和升级,以及劳动力成本高、智能设备取代人工操作等多种因素的影响,纺织上市公司的员工数量不断减少。相关统计显示,近三年纺织类上市公司从业人员减少6.42万人,呈逐年明显下降趋势。如下图2所示:

三、纺织上市公司的市值规模

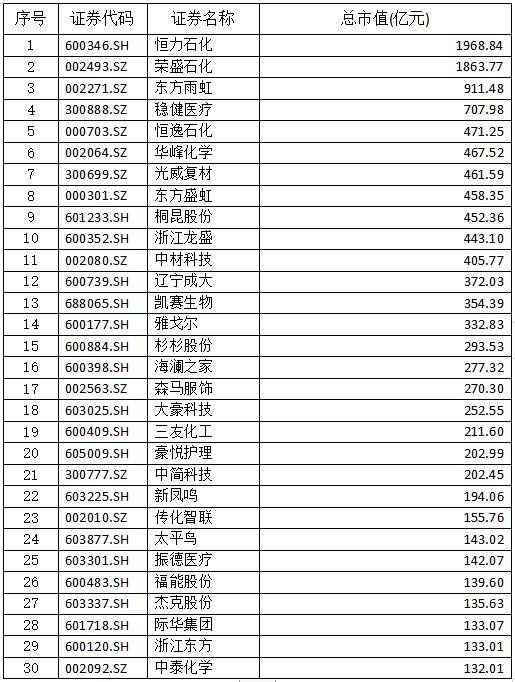

1.截至2020年底,沪深两市纺织类上市公司总市值约为19658.78亿元,较2019年底总市值增长40.67%,年增长率提高11.19个百分点。其中,恒力石化(600346SH )、荣盛石化(002493.SZ)和东方雨虹(002271.SZ)分别以1968.84亿元、1863.77亿元和911.48亿元排名前三。

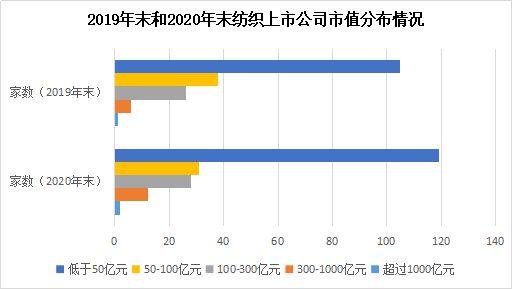

2.从市值分布来看,市值超过100亿的上市公司有42家,占比21.19%。2019年年底和2020年年底纺织上市公司市值分布如下图3所示:

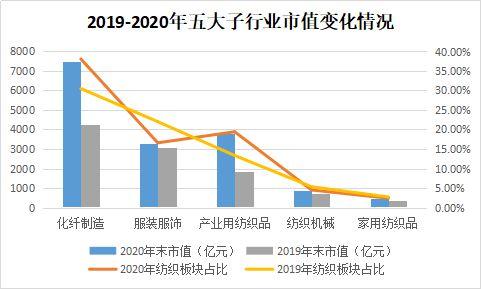

3.根据化纤制造、服装服饰、纺织机械、产业用纺织品和家用纺织品五大纺织子行业的市值统计,2020年化纤制造行业的市值增长75.66%,占整个纺织服装行业的38.07%(增长7.58个百分点),产业用纺织品板块市值增长了104.73%,在整个纺织服装板块中所占比率19.42%(比上年度增加了6.08个百分点,从2019年的占比第三提升为第二);服装服饰板块市值增长了5.99%,在整个纺织服装板块中所占比率16.59%(比上年度减少了5.42个百分点,从2019年的占比第二下落到第三);纺织机械和家用纺织品板块在整个纺织服装板块中所占比率分别为4.50%和2.39%,在这5个子行业中的市值所占比重有所跌落(分别比上年度减少了0.84个百分点和0.31个百分点)。如图4:

四、首发新上市

1.2017年以来,在中国纺织服装协会的指导和全力推动下,纺织服装行业投融资工作进一步加强,纺织服装企业生产和资本运营一体化能力不断提高,融资渠道不断拓宽。

相关统计显示,2020年将有18只新的纺织服装类股上市,占沪深两市每年IPO企业的4.55%。纺织服装企业的首次公开募股(IPO)数量和融资规模都实现了快速增长,是过去二十年来增长最快的一年。

2.2020年,沪深两市纺织服装行业首次募集资金达到196亿元,占a股年度IPO募集金额的4.15%(比上年1.97%提高2.18个百分点)。

3.从细分的专业领域来看,今年上市的纺织服装集资企业主要集中在化纤制造、产业用纺织品和服装。其中,化纤制造企业占33.33%,工业纺织企业占27.78%,服装服饰企业占22.22%。这三个专业领域的上市企业数量占新上市纺织服装企业的83.33%。

2020年新上市的18家纺织服装企业的专业分类及近几年纺织服装企业上市情况如下:

五、额外筹资和并购

增发和并购是帮助上市公司转型升级、改变(扩大)生产设施、盘活资产、拓展新市场、抵御风险和挑战的重要途径之一。随着中国资本市场改革的全面深化,纺织服装上市公司追加融资和并购的需求不断释放,对促进纺织行业优质发展具有重要意义。

1.相关数据后续查询显示,2020年,沪深两市纺织类上市公司10家(比上年增加4家),共募集资金266.01亿元(比上年增长23.74%),获得配套融资资金13.51亿元。

2.10家纺织上市公司发布了第一份重组公告(比上年减少4家),其中3家截至年底因各种原因停止重组。

3.10家纺织上市公司通过可转债融资94.76亿元,发行可转债的公司数量和融资金额分别增长100%和316.89%。

六、收入保持去年水平,利润质量和效率提高

1.主营业务收入

2020年,沪深两市192家纺织类上市公司主营业务收入12782.51亿元,与去年基本持平。

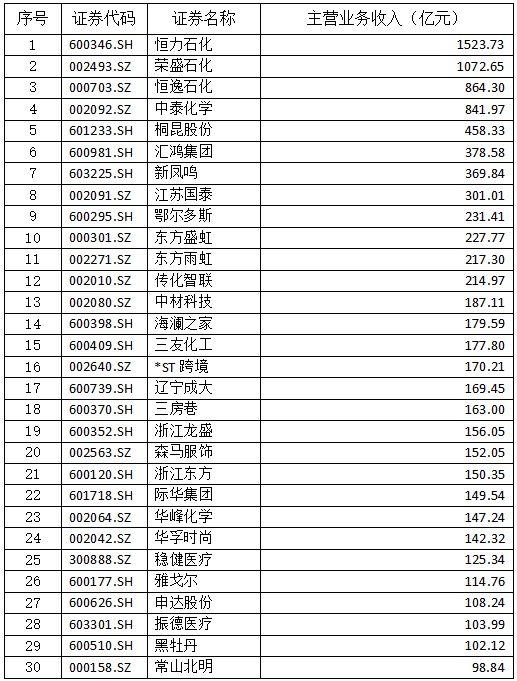

(1)主营收入超过100亿元的纺织类上市公司29家。恒力的石化(600346。和荣盛的石化(002493)。SZ)分别以1523.73亿元和1072.65亿元位居第一和第二。石化,恒逸(000703。SZ)以864.3亿元的营收排名第三。主营业务收入超过100亿元的29家企业总收入为9201.00亿元,占纺织类上市公司全年总收入的71.54%。

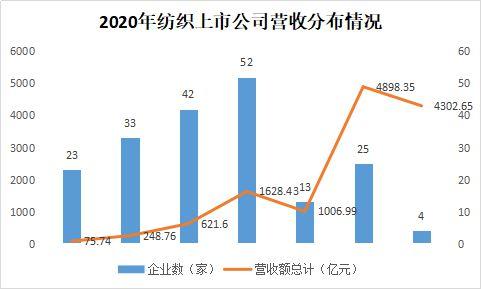

(2)从收益分配来看,2020年纺织类上市公司三分之二的营业收入集中在50亿元以下。收入分配如下图5所示:

2.盈利能力

2020年,纺织类上市公司实现净利润总额754.22亿元,比上年增长20.01%,增速比上年提高4.32个百分点。其中,89家公司实现净利润同比增长,占比46.35%(比上年下降0.24个百分点)。

2020年,净利润超过10亿元人民币的公司有20家(占10.42%)。石化,恒力(600346。石化,荣盛(002493)。SZ)和雅戈尔(600177。SH)以净利润分别为134.95亿元、133.72亿元和72.07亿元位列前三。2020年净利润超过10亿的20家纺织上市公司名单如下:

根据上表统计,2020年年净利润超过10亿的恒力石化、荣盛石化、雅戈尔、浙江龙盛、稳健医疗、东方雨虹、中材科技、海澜之家等20家龙头企业表现非常好。平均净利润同比增长51.61%,利润占整个纺织上市公司全年净利润总额的98.33%。其中化纤制造业是大头,6家,占50.95%;工业纺织行业5个,占17.44%;服装制造业3个,占13.75%。

而不到2%的剩余利润由89.58%的中小纺织上市公司分享。由此可见,2020年,尽管存在中美贸易博弈、新冠肺炎疫情等不利因素,但行业龙头企业依靠自身的资本规模、技术创新能力、市场和品牌影响力、政府扶持等有利条件,收益年均增速超过50%。同时,在这些行业的龙头大企业收入稳步增长的背景下,许多中小企业很可能会遇到许多困难,业绩也不尽如人意。

七、运营能力表现良好,但对现金流量和创收感到担忧

1.三项费用

统计显示,2020年的销售收入与去年基本持平。在这个前提下,企业的三项费用成本比上年下降了6.15%。其中销售费用明显降低。据统计,2020年纺织类上市公司销售费用648.89亿元,管理费用460.67亿元,财务费用252.00亿元。与上年相比,分别下降14.57%、2.19%和-14.42%。

2.运营效率

纺织上市公司2019-2020年运营产能主要指标见下表2-12。从存货周转率、应收账款周转率、流动资产周转率、总资产周转率等主要运营指标来看,2019年纺织上市公司的运营好于上年。

3.现金流量和创收业绩

(1)数据显示,2020年纺织类上市公司经营活动产生的净现金和流量为1496.87亿元,比上年增长37.15%。每户经营活动产生的现金和流量净收入为7.8亿元,比上年每户现金和流量净收入6.2亿元增长25.81%。

(2)据统计,2020年,97家纺织上市公司经营活动产生的净现金和流量较上年呈正增长,占比50.52%(比2019年下降10.28个百分点)。数据显示,2020年,虽然超过一半的上市公司经营活动产生的净现金和流量与前一年相比呈正增长,但实现正增长的企业比例大幅下降。

(3)年报显示,2020年经营活动产生的净现金和流量前三名均为石化企业。他们是 恒力石化(600346SH )、荣盛石化(002493.SZ)和中泰化学(002092。SZ)。化纤制造业占前十名的一半。下表3列出了产生净现金流的十大纺织上市公司:

八、资本结构基本合理,偿债能力优于上年

1.资产规模

到2020年年底,服装纺织板块公司总资产将达到20702.66亿元,比上年增长7.92%(增速比上年下降16.5个百分点)。净资产规模9373.65亿元,比上年增长13.50%(增速比上年下降2.11个百分点)。

2.资本构成

(1)到2020年,年底,纺织类上市公司的流动资产和流动负债比例在合理、安全的范围内。据年报统计,纺织类上市公司流动资产(平均)和流动负债(平均)占比分别为56.72%和82.62%,分别比上年增长1.56个百分点和-0.58个百分点。

(2)根据年报统计,截至2020年,年底192家纺织上市公司无形资产总额为673.47亿元。其中土地使用权收益508.19亿元(占75.46%),商标权只有4.62亿元(似乎比例太低,纺织服装行业品牌商标应该有很大的发展空间)。其他主要包括:专利技术31.17亿元,专有特殊技术产品(非专利技术)31.58亿元,特许经营权20.33亿元等。

(3)截至2020年,年底,纺织类上市公司资产负债率(整体平均)为54.72%,比上年下降2.23个百分点,企业负债率(单位平均)为39.37%,基本保持上一年水平。

(4)从企业负债率分布来看(如下图6所示),总体来看,纺织类上市公司的资产负债率主要集中在20-50%的区域,企业数量超过一半。2019年纺织类上市公司负债率分布如下。负债水平仍基本处于较低水平,整体负债比例略有上升。

3、短期贷款

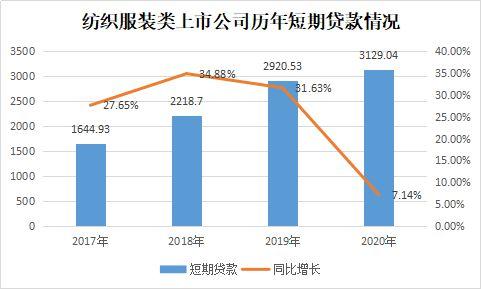

年报数据显示,2020年纺织类上市公司短期贷款总额为3129.04亿元,比上年增长7.14%(下降24.49个百分点)。如下图7所示,自2017年以来,纺织服装行业短期贷款年增长率约为30%,但2020年短期负债增量将明显减少。

4.偿付能力

年报数据显示,2020年纺织类上市公司流动资产和流动负债占比分别为56.72%和82.62%;流动比率、速动比率和现金比率分别为2.72、2.21和1.05。总体而言,纺织类上市公司短期偿债能力好于上年,各项主要指标均在合理范围内,表现相对稳定。

5.库存资产比率

据年报统计,截至2020年,年底纺织上市公司存货总额为2459.05亿元,其中库存商品总额为899.86亿元,分别比上年的2611.08亿元和989.63亿元下降5.82%和9.07%。

(1)根据化纤制造、服装服饰、产业用纺织品、纺织机械、家用纺织品五大纺织子行业138家纺织上市公司年报统计分析,2020年,这五大子行业的化纤制造资产比率最低,服装加工行业最高,分别为8.65%和21.88%;库存商品在存货资产中的比重,化纤行业为39.59%,服装行业为85.90%库存在统计的五个子行业中占比最大)。

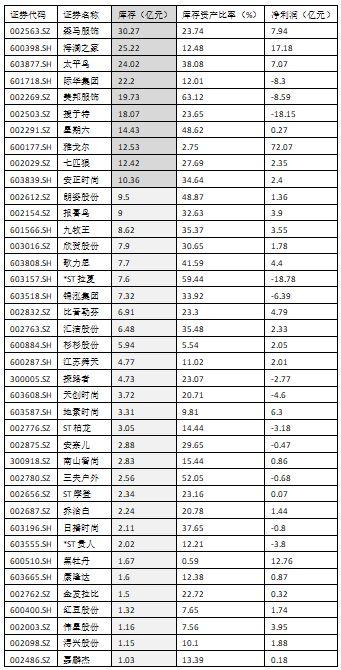

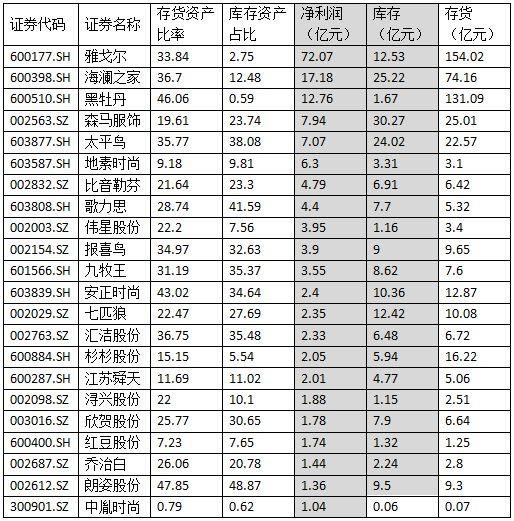

(2)以2020年年报为例,服装制造业50家上市公司中,有39家公司商品库存金额超过1亿元。其中,森马服装(002563.SZ),海澜之家(600398 . SH),太平鸟(603877 . SH),际华国际(601718 . SH), 美邦服饰(002269.SZ) , 搜于特(002503.SZ) , 星期六(002291.SZ) , 雅戈尔(600177.SH) , 七匹狼(002029.SZ) , 安正时尚(603839.SH) 商品库存金额超过10亿人民币。下表4和表5:

表4 39家纺织制造业上市公司名单

据统计,2020年,在净利润超过1亿元的22家上市服装制造企业中,库存超过1亿元的有21家。数据显示,近年来,服装行业生产规模快速增长等因素导致了产品同质化竞争激烈、资金周转困难等高库存,问题。许多上市服装公司产能严重过剩,库存高,如果不推进供方改革调整,尽快淘汰落后产能,实现产品升级,走品牌化道路,进一步满足消费者的个性化需求,库存高的这种情况只会越来越糟糕,最终导致严重的业绩损失。下表5显示了2020年利润超过1亿元人民币的22家服装制造业上市公司的库存情况:

九、研发投资持续增长,投资强度跃上新台阶

1.统计显示,2020年纺织类上市公司实际年度研发支出总计225.8亿元,比上年增长9.26%;纺织类上市公司R&D总体投资强度为1.77,比上年增长0.08个百分点;上市公司R&D投资强度(平均值)为3.36,比上年高0.28个百分点。

2.据统计,2020年,纺织上市公司研发投资超过1亿元的企业有55家占28.65%,比上年下降2.6个百分点。荣盛石化(002493.SZ),桐昆(601233.SH)和中材科技(002080.SZ)分别以19.64亿元、10.42亿元和9.15亿元位列前三。

3.2020年纺织类上市公司研发投资强度(平均值)为3.36,比上年高0.28个百分点。其中,瑞驰智能(688215.SH),光威复材(300699.SZ)和 大豪科技(603025.SH)研发投资占比排名前三,分别为13.13%、12.96%和11.85%。2020年投资纺织上市公司投资强度分布如下图8所示:

十、勇于承担社会责任,争取更大的贡献

1.支付税费

据年报统计,2020年192家纺织上市公司缴纳所得税247.57亿元(比上年增长30.12%),年度纳税增长率提高25.72%,为近年来增幅最大。下图9显示了2017年至2020年纺织上市公司缴纳的所得税:

2.员工收入

根据年报数据,2020年,工资、奖金、各种津贴补贴、养老医疗保险、社会保险、住房公积金等。沪深192家纺织上市公司实际支付给员工的工资总额为926.77亿元,比上年下降17.45%。其中,工资总额250.25亿元,比上年减少6.63亿元。在过去的三年里,企业支付给员工和员工的现金薪酬增长率逐年快速上升(详见下图10):

3.行业地位和贡献

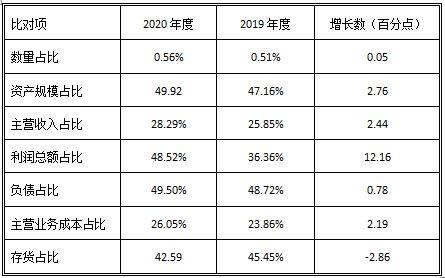

参照2020年纺织行业统计年报,与行业监管的34196家企业相关统计数据相比,纺织上市公司数量仅为0.51%,但资产规模占比高达47.16%。2020年,总收入占全行业规模以上企业的28.29%,利润占48.52%。纺织上市公司在技术创新、疫情防控物资供应、投融资合作、品牌和市场拓展等方面做出了重要贡献,凸显了纺织行业在经济发展攻坚战中的先锋作用。下表为2019-2020年纺织服装行业主要经济运行指标对比:

数据来源:国家统计局,上市公司年报,中纺联合工业经济研究所

十一、Asys.17运营纺织上市公司发展绩效综合评价结果

1.今年Asys.17考核总分549.92,比上年低1.47%。其中,收益得分为58.46分(比去年同期下降了5.44%)。

评价结果显示,2020年沪深192家纺织上市公司运营发展综合绩效评价结果略低于上年,但总体运行基本稳定。评价数据显示,纺织上市公司资本结构更加优化,纺织上市公司偿付能力普遍提高,企业风险意识和防范进一步加强。

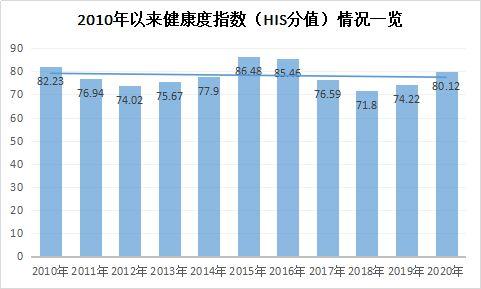

2.2020年,沪深纺织服装上市公司健康指数(均值)为80.12,比上年提高5.90分。从评价得分(HIS值)来看,2020年纺织上市公司重新进入健康状态。说明纺织类上市公司在过去一年中注重资本结构的优化调整,企业在运营发展中潜在的风险或不稳定因素减少,偿付能力和风险防范意识明显提高。自2010年以来,纺织上市公司的指数健康指数如下图11所示:

十二.2020年纺织上市公司主要单项指标排名前30名

1.市值TOP30

2.主营业务收入排名前30

3.净利润排名前30

4.净资产同比增速前30

.png)